Vores mission er at hjælpe dig med at træffe klogere finansielle beslutninger. Selvom vores service er gratis, bliver vi kompenseret af vores samarbejdspartnere, hvis du optager et lån, du har ansøgt gennem os. Uanset hvad er vores guides, information og kundeservice alt sammen designet til at tilbyde troværdig hjælp til dig for at du kan træffe det bedste valg til dine behov. Læs mere om hvordan vi tjener penge og vores redaktionelle integritet.

Sådan gennemskuer du låneudbydernes priser

Sidder du og overvejer et nyt lån eller en samlelån, kan du hurtigt komme galt afsted, hvis ikke du ved, hvilke faresignaler du skal holde øje med. Mange låneudbydere kæmper nemlig med at leve op til de krav, der beskytter dig mod forbrugslån, som du ikke har råd til. Derfor skal du være opmærksom, når du bevæger dig ud på lånemarkedet i 2019.

Mange lånetilbud markedsføres som at være uden risiko. Derfor kan det være svært at gennemskue, hvilke ulemper der er ved de forskellige privatlån. For at undgå dyre gældsfælder, giver Lånio.dk dig her en guide til, hvad du skal være opmærksom på, hvis du overvejer et kviklån.

Lånio.dks definition af lånetyperne

Kviklån: Kortfristede, usikrede lån med hurtig udbetaling (max. 12 måneder)

Kassekredit: Kortfristede, usikrede kreditter med ubestemt løbetid og hurtig udbetaling

Forbrugslån og privatlån: Usikrede lån til forbrug med varierende løbetid (min. 12 måneder)

I dette indlæg kan du læse mere om:

5 råd til at undgå uoverskuelig gæld

For at du kan undgå uoverskuelig gæld, har vi her samlet nogle af de faresignaler, du skal holde øje med, hvis du overvejer at tage et kviklån.

De fleste lånetilbud fremstår ofte som at være en billig løsning, men det er sjældent tilfældet. Når du får tilbudt et lån, vil der nemlig ofte være en del ulemper ved låneaftalen, som ikke markedsføres sammen med lånetilbuddet. Herunder uddyber vi de 5 faresignaler, du skal være opmærksom på:

- Ubestemt løbetid

Selv hvis du får tilbudt et lån med ubestemt løbetid, risikerer du at ende med et lån, som du aldrig får betalt tilbage. Har du et lån med ubestemt løbetid, vil du nemlig skulle betale høje renter, som du skal betale hver måned - og disse er ikke en del af de månedlige afdrag. Samtidig er det meget nemt at nedprioritere afdrag på selve gælden, når løbetiden ikke er bestemt på forhånd. Derfor kan du med denne type lån, betale et fast beløb hver måned og aldrig afdrage på din faktiske gæld.

- Administrationsomkostninger

Overskrider du betalingsfristen eller betaler månedlige ydelser via et indbetalingskort, kan du risikere at skulle betale ekstra lånegebyrer. I nogle tilfælde kan du undgå betalingsgebyrer, hvis du betaler via betalingsservice. Du kan dog ikke altid undgå andre gebyrer, såsom administrationsgebyrer, og derfor skal du være opmærksom på, hvor meget du egentlig skal betale ved siden af dine afdrag på gælden.

Hvis du ikke afdrager på dit lån eller ikke overholder betalingsfristen, kan der også blive tilføjet rykkergebyr og inkassogebyr. Her skal du være ekstra opmærksom, da disse gebyrer ikke altid fremgår af din låneaftale, men står beskrevet som en del af virksomhedens generelle lånevilkår.

- Gratis lån

Hvis du får tilbudt et rentefrit lån og ikke skal betale stiftelsesgebyrer, betyder det, at du har et gratis lån. Desværre er det meget vildledende at kalde lånet gratis. I de fleste tilfælde skal du nemlig betale ualmindeligt høje renter, når den rentefrie periode udløber. Hvis du derfor ikke får indfriet hele lånet inden for fristen, kan et gratis lån hurtigt blive det dyreste lån.

- Stiftelsesomkostninger

Selvom du nogle steder kan få tilbudt et gratis lån, vil det for det meste koste penge at oprette et nyt kviklån. De fleste låneudbydere kræver nemlig, at du betaler et stiftelsesgebyr, før du kan få lov til at låne penge.

Her skal du være opmærksom på, hvor meget du egentlig skal betale i stiftelsesomkostninger. Hvis dit stiftelsesgebyr er højere, end beløbet du ønsker at låne, kan du nemlig hurtigt ende med at skylde mere end det dobbelte af, hvad du låner.

- Kreditvurdering

Du skal især være opmærksom, hvis du har tidligere gæld og hurtigt bliver godkendt til et nyt lån. Nogle låneudbydere tager nemlig ikke højde for, hvorvidt du er i stand til at betale dit lån tilbage, selvom de er forpligtet til at foretage en kreditvurdering.

Ifølge en undersøgelse fra Forbrugerombudsmanden er der flere populære låneudbydere, der enten vildleder forbrugerne eller foretager en utilstrækkelig kreditvurdering.

I stedet for at vurdere om du kan afdrage på dit lån, bruger låneselskaberne kreditvurderingen til at vurdere deres egen risiko ved at give dig et lån. I enkelte tilfælde har forbrugere fået bevilget lån på trods af, at de ikke havde nogen midler til at betale lånet tilbage. Derfor er det vigtigt, at du selv kan vurdere, hvad du har råd til at låne.

Forstå prisen på dit lån med ÅOP

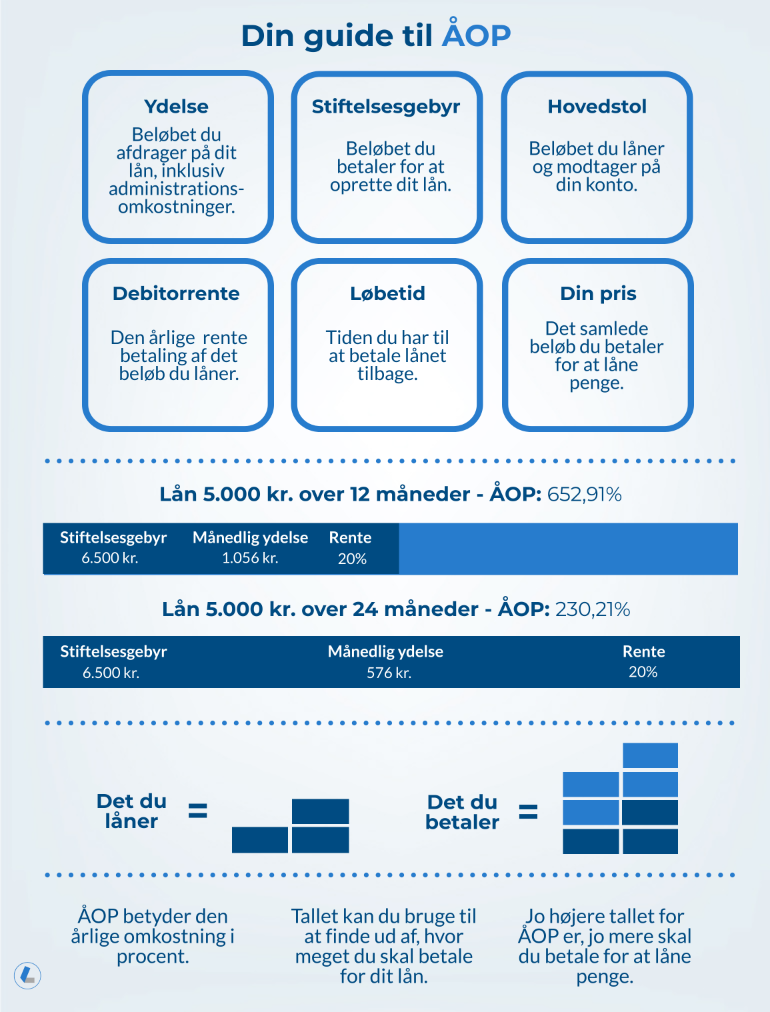

Vil du vide, hvad dit lån koster, skal du sørge for at undersøge lånets ÅOP. Her ser du den årlige omkostning i procent som en procentdel af dit lånebeløb. Du får altså en samlet oversigt over, hvad dit lån koster og kan derfor bedre danne dig et overblik over fordele og ulemper ved de forskellige lånetilbud.

I ÅOP indkluderes både de stiftelsesomkostninger og administrationsgebyrer der måtte være, samt renten og den månedlige ydelse. For at se hvordan ÅOP kan fortælle dig prisen på dit lån, har vi herunder lavet en oversigt over ÅOP, og de komponenter der er indkluderet i beregningen.

Hvis du vil undersøge, hvad et nyt lån koster, kan du bruge vores låneberegner til at finde frem til lånets ÅOP.

Tallene i ovenstående eksempel er vejledende.

Det skal du være opmærksom på, når du sammenligner med ÅOP

En højere ÅOP betyder, at du betaler mere for dit lån. Det er dog ikke nødvendigvis beløbet du låner, der øger prisen på dit lån. Prisen på dit lån afhænger nemlig både af stiftelsesomkostningerne, løbetiden, og de gebyrer du betaler i låneperioden.

Låner du 5.000 kr. over 12 måneder, vil du se, at ÅOP er meget højere, end hvis du låner det samme beløb over 24 måneder. Det skyldes, at de samme omkostninger vil være spredt ud over en længere periode med en løbetid på 24 måneder. Hvis løbetiden på dit lån ændrer sig, kan der derfor være stor forskel på, hvad du betaler for at låne penge.

Ligeledes kan gebyrer på dit lån påvirke låneprisen. Hvis du overskrider betalingsfristen eller betaler gebyrer for at kunne afdrage på dit lån, vil der være ekstra omkostninger i form af rykkergebyr eller betalingsgebyr. Derfor er det vigtigt, at du både undersøger dine lånevilkår og forstår alle faktorer, der påvirker prisen på dit lån.

Forbrugernes egne erfaringer

I 2019 har der gentagne gange floreret historier om danskere, der er havnet i dyre lånefælder. Her er de blevet lokket af tilbud om kviklån forklædt som kassekreditter, der senere har skabt uoverskuelig gæld med deres usikre lånevilkår.

Alligevel er der kun blevet behandlet enkelte sager ved Ankenævnet for Finansieringsselskaber. Et ankenævn, der i modsætning til Det finansielle ankenævn, håndterer klager imod udbydere af kviklån og kassekreditter. Her er der på tre år kun blevet behandlet 3 sager om kviklån - og det på trods af gentagne historier om gældsramte danskere og undersøgelser, der viser, at kreditvurderingen hos flere låneudbydere er utilstrækkelig.

Hvis du gerne vil undgå kviklån, har du måske allerede været fristet til at søge om kassekredit eller rentefrit lån. I tidligere sager om kassekredit er forbrugere blevet oplyst, at de kunne afvikle deres lån ved at betale en ydelse på 833,33 kr. pr. måned. Efter et år viste det sig dog, at der stadig skulle betales mere end 4.000 kr. - selvom der var blevet betalt til tiden. Med en kassekredit kan du nemlig blive ved med at betale den månedlige ydelse, uden at indfri dit lån. Derfor er det vigtigt at du kender betingelserne for dit lån.