Vores mission er at hjælpe dig med at træffe klogere finansielle beslutninger. Selvom vores service er gratis, bliver vi kompenseret af vores samarbejdspartnere, hvis du optager et lån, du har ansøgt gennem os. Uanset hvad er vores guides, information og kundeservice alt sammen designet til at tilbyde troværdig hjælp til dig for at du kan træffe det bedste valg til dine behov. Læs mere om hvordan vi tjener penge og vores redaktionelle integritet.

Opkonvertering, nedkonvertering, skrå konverteringer, samlelån. Der er flere måder at omlægge lån på. Denne side gør dig klogere på, hvad det vil sige at omlægge et lån, samt hvilke tilbud, der er relevante i din økonomiske situation.

Indhold: Omlægning af lån

Hvad betyder omlægning af lån?

Når man omlægger et lån, indfrier man et eller flere eksisterende lån, mens man stifter et nyt. Når man snakker om omlægning af lån, kan det referere til forskellige typer af lån. Ofte vil det referere til et realkreditlån, som man stifter i forbindelse med boligkøb, men andre former for lån kan også omlægges.

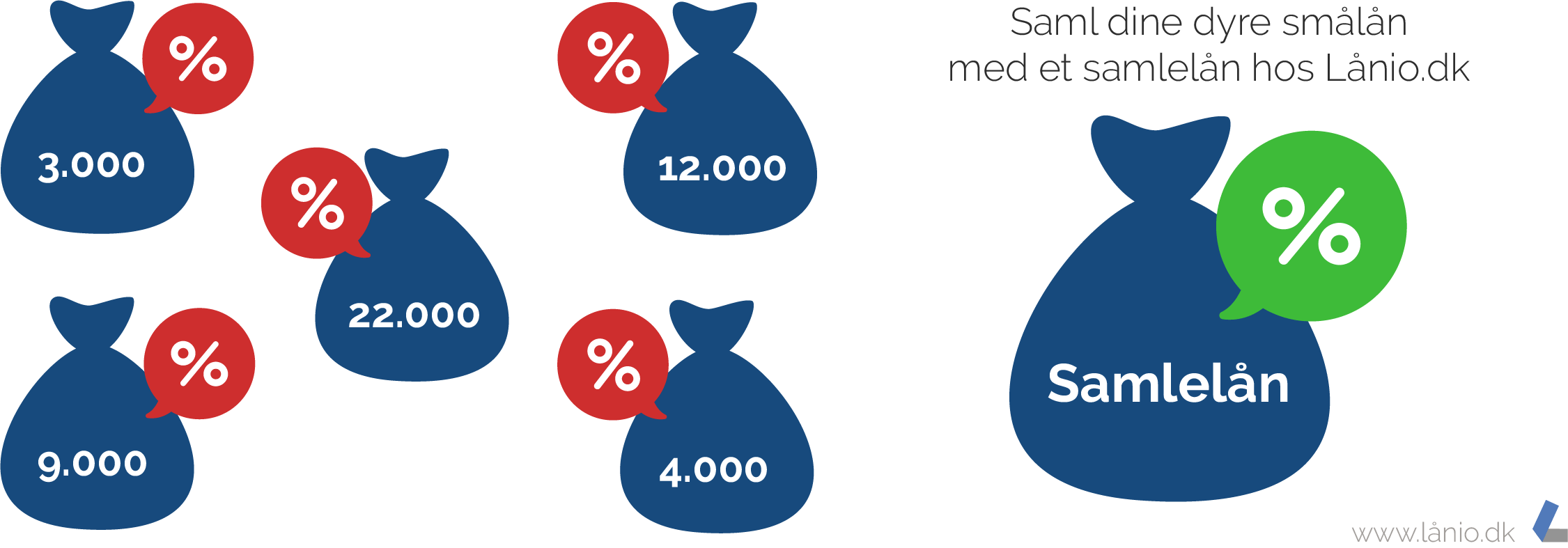

Eksempelvis kan man samle flere dyre forbrugslån et sted med et samlelån. I slutningen af denne artikel, kan du se hvordan Lånio.dk kan hjælpe med, at omlægge dyre lån til et samlelån.

Hvornår bør jeg omlægge lån?

Der er en række gode tidspunkter og årsager til at omlægge et lån.

Når man omlægger i forbindelse med boliglån, kan det være af eksterne årsager, som at man har grund til at tro, at renten falder eller stiger.

Ændrer ens personlige livsvilkår sig, er det ligeledes en god idé at give et boliglån et eftersyn. Det kan være i forbindelse med ægteskab, skilsmisse, familieforøgelse, ændring i indtægt mm. Ønsker man at låne flere penge eller få økonomisk tryghed via en fastfrosset rente, kan en omlægning være relevant.

Har man et afdragsfrit lån, vil det være relevant, at se på en omlægning i god tid inden afdragsfriheden udløber. Afdragsfrie lån er fordelagtige, når man har mange udgiftsposter, og derfor vil det være relevant for nogle, at omlægge til et nyt afdragsfrit lån.

Har man en række forskellige forbrugslån, er det ligeledes værd at overveje, om man er bedre stillet økonomisk ved at samle lånene i et.

De følgende afsnit handler om omlægning af realkreditlån.

Opkonvertering

Når et fastforrentet realkreditlån omlægges til et nyt realkreditlån med en højere rente, er der tale om en ‘opkonvertering’ af lån. På trods af at det betyder højere månedlige udgifter til rente, kan der være en økonomisk gevinst ved at opkonvertere.

Når renten stiger via en opkonvertering, falder kursen på obligationer, der er måden et realkreditlån er finansieret.

Det lyder kompliceret, men betyder grundlæggende, at man totalt kan indfri et lån til en lavere sum end hvad man skyldte før en konvertering. Hvis kursen på et realkreditlån falder til eksempelvis 88, skal man betale 880.000 af et lån, hvor man skyldte en million inden en opkonvertering. Der kan dog også være ulemper ved at opkonvertere.

Når man opkonverterer et lån, er det med et håb om, at renten vil falde igen. I så fald vil man kunne omlægge ens gæld - som ovenover faldt med kursen på ens obligationer - til et nyt lån med en lavere rente.

Dog er der en risiko for, at renten ikke falder, og at man derved ender med større udgifter: selvom ens gæld er blevet reduceret, betyder ens forhøjede rente, at de samlede omkostninger på lånet er højere. Når renten stiger efter en omlægning af lån, taber man altså penge.

Fordi man med en opkonvertering både kan have gevinst eller tabe penge, kalder Videnscentret Bolius en opkonvertering for en lodseddel.

Om det kan svare sig at opkonvertere et realkreditlån, kommer også an på størrelsen af lånet. Der skal være en substantiel restgæld tilbage, før det kan svare sig.

Her vil nogle eksperter sige 500.000 kroner i restgæld, mens andre vil sige, at gælden skal være på mindst en million kroner, før man bør overveje en opkonvertering. Man bør ikke omlægge et lån før yderligere forventede rentestigninger, ligesom man kun bør opkonvertere, hvis man har grund til at forvente, at renten vil falde igen indenfor en overskuelig fremtid.

Nedkonvertering

En nedkonvertering kan siges at være en opkonverterings modsætning. Her er der tale om, at man omlægger et fastforrentet realkreditlån til et andet realkreditlån med en lavere rente. En fordel ved at nedkonvertere og få en lavere rente, er at man vil kunne have en lavere månedlig ydelse og samtidig afdrage mere på lånet.

Der er dog også altid ulemper forbundet med at nedkonvertere. Gælden på det nye realkreditlån vil nemlig altid være større efter en nedkonvertering.

Når et lån nedkonverteres indfries et realkreditlån, mens man optager et nyt. Derfor er der ligeledes udgifter til både bank og realkreditinstitut, ligesom der kan være udgifter til en tinglysningsafgift til staten.

Skrå konvertering

En skrå konvertering betyder som oftest, at man skifter fra at have en fast rente på sit realkreditlån til at have en variabel rente. Det kan dog også være modsat, så man skifter fra en variabel til en fast rente.

Det kan give god mening at gå over til en variabel rente, hvis man har grund til at tro, at renten er ved at falde. Det er dog risikofyldt, da ens månedlige ydelse nu både kan falde og stige med renten.

Du kan læse mere om opkonvertering, nedkonvertering og skrå konvertering her, hvor en boligøkonom fra Jyske Bank har svaret på syv typiske spørgsmål om omlægning af realkreditlån.

Generelt om omlægning af realkreditlån

Selvom det i høj grad er afhængig af rentens udvikling, om det er en god idé at opkonvertere og nedkonvertere, er der også andre faktorer, der kan have betydning. Det er derfor altid en god idé, at kontakte ens bankrådgiver og få ekspertrådgivning, hvis man overvejer at omlægge lån, hvad enten det er en opkonvertering, nedkonvertering eller skrå konvertering.

En bankrådgiver kan hjælpe en med en såkaldt konsekvensberegning - en beregning af konsekvensen ved en omlægning. Det kan give skræddersyet viden om renteforhold, ændring i ydelse og tidsramme for afvikling af gæld.

Hvad koster omlægning af lån?

Der kan være omkostninger forbundet med at omlægge et lån, som der er i øvrigt altid er når man vil låne penge. Hvad det koster at omlægge et lån, er afhængig af hvilken type af lån, der er tale om.

Omkostninger ved omlægning af realkreditlån:

Når man omlægger et realkreditlån, er typiske udgifter lånesagsgebyr til bank og realkreditinstitut, ekspeditionsgebyr, gebyr for indfrielse og tinglysningsafgift til staten. Dette løber typisk op i 10.000 - 15.000 kroner.

Omkostninger ved omlægning af forbrugslån:

Der er ikke på samme måde en stor pris forbundet med at omlægge forbrugslån. Nogle pengeinstitutter vil tage et oprettelsesgebyr for et nyt lån. Har man flere forbrugslån, vil man dog overordnet ofte spare penge, frem for at have udgifter, hvis man omlægger til et samlelån.

Læs videre for at se hvordan Lånio.dk kan give dit et hurtigt overblik over udgifter og renter i forbindelse med omlægning af forbrugslån til et samlelån.

Omlæg flere forbrugslån til et enkelt samlelån

Som nævnt er det ikke kun realkreditlån, der kan omlægges. Flere forbrugslån kan ligeledes omlægges til et enkelt samlelån. Faktisk kan de fleste lån uden sikkerhed samles til et billigere samlelån.

Hvornår kan det betale sig at omlægge forbrugslån?

Har du en række forskellige lån, kan du risikere, at stort set alle de penge du tilbagebetaler, er renter og renters rente. Det kan både gøre ens økonomiske situation svær at gennemskue, og det kan gøre det svært at få tilbagebetalt sin gæld. Her kan det ofte betale sig at omlægge til et enkelt lån, så du kun betaler renter et enkelt sted, og genvinder overblik over din gæld og økonomi.

Omlægning af lån - beregner

På ovenstående beregner kan du se hvor meget du kan spare ved at omlægge flere forbrugslån til et samlelån. For at beregne en omlægning af dine lån skal du indtaste følgende:

- Lånetype - om der er tale om et forbrugslån, studielån, billån eller overtræk

- Långiver - hvilken bank lånet er taget hos

- Månedlig ydelse - hvor meget du betaler tilbage per måned

- Restgæld - hvor meget du skylder i alt på det specifikke lån

Indtast alle de lån du ønsker at samle med en restgæld på op til 400.000 kroner. Nu vil du kunne se forskellen mellem din nuværende månedlige ydelse, og din månedlige ydelse efter du har samlet flere forbrugslån til et samlelån.

Herfra har du mulighed for at indtaste din emailadresse, for at ansøge om et samlelån.

Omlæg lån med Lånio.dk

På Lånio.dk kan vi hjælpe dig med at omlægge dine dyre lån til et samlet lån. Her kan du altså både spare tid og penge. Vi indhenter lånetilbud fra førende banker til dig gratis og uforpligtende.

På den måde kan du nemt og hurtigt se, hvor meget du kan spare ved at omlægge dine lån og selv vælge det lån der giver dig den største besparelse.

Alt du skal gøre er at udfylde vores låneformular. Det tager ca. 5 min. og kort tid efter får du de første tilbud og kan se, hvor meget du kan spare ved at omlægge dine nuværende lån.